课程名称:00146中国税制

适用范围:全国高等教育自学考试中国税制试题

中国税制历年自考真题包含:

2024年04月自考中国税制真题和答案

2023年10月自考中国税制真题和答案

2023年04月自考中国税制真题和答案

2022年10月自考中国税制真题和答案

2022年04月自考中国税制真题和答案

2021年10月自考中国税制真题和答案

2021年04月自考中国税制真题和答案

2020年10月自考中国税制真题和答案

2020年04月自考中国税制真题和答案

2019年10月自考中国税制真题和答案

2019年04月自考中国税制真题和答案

2018年10月自考中国税制真题和答案

2018年04月自考中国税制真题和答案

2017年10月自考中国税制真题和答案

2017年04月自考中国税制真题和答案

2016年10月自考中国税制真题和答案

2016年04月自考中国税制真题和答案

(赠中国税制复习资料)

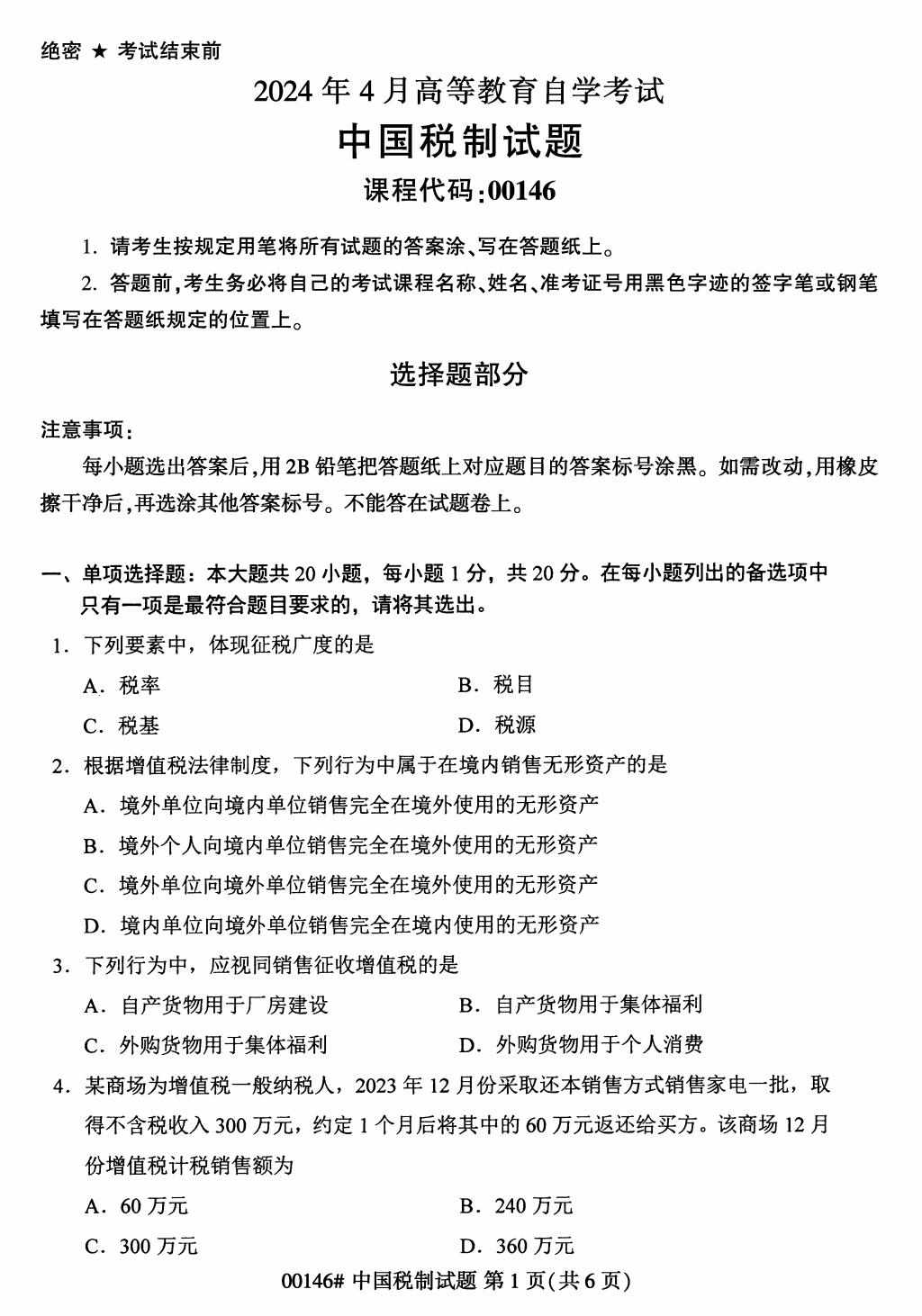

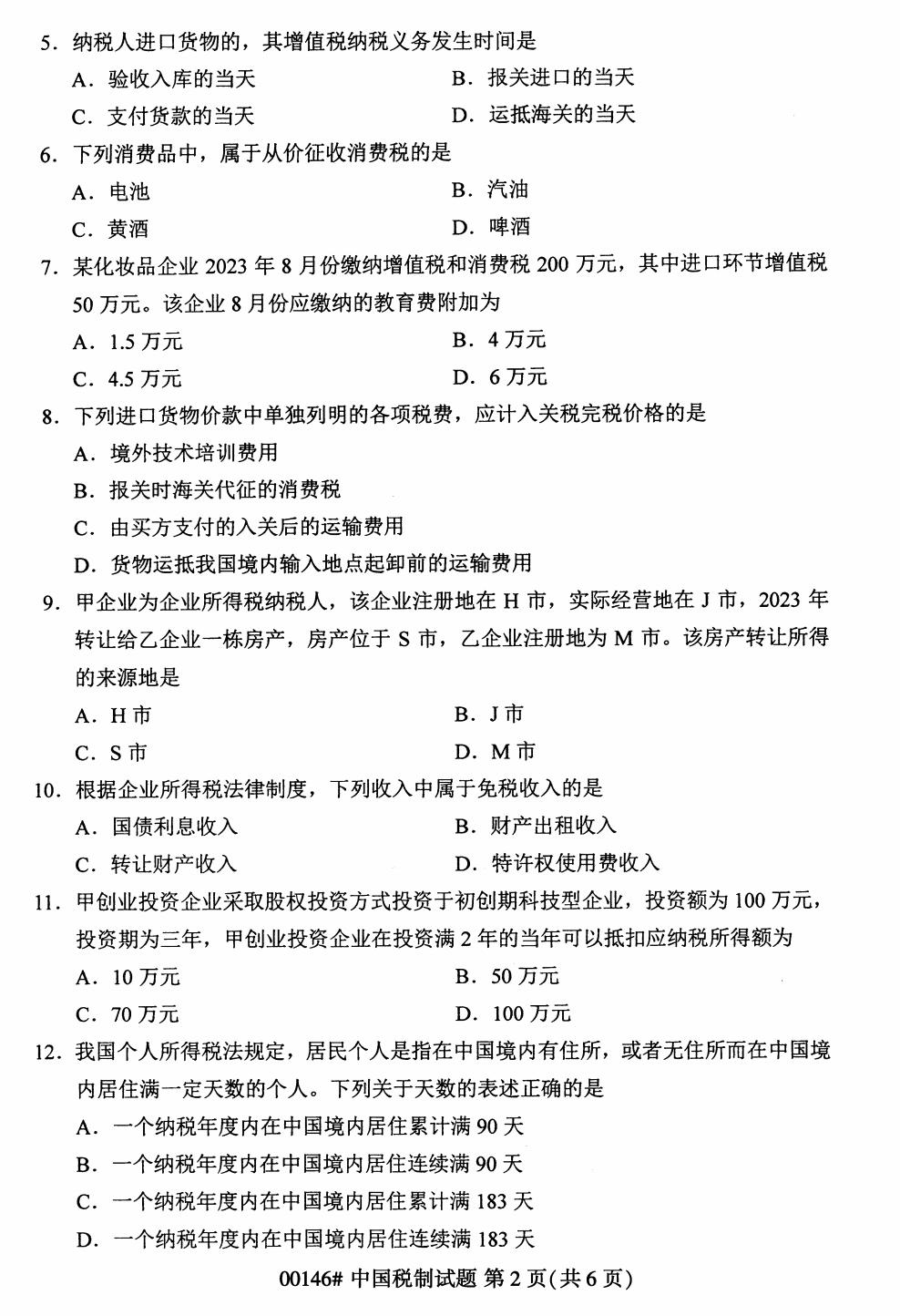

真题示例:

(文档是没有水印的,下图加水印是为了防盗图)

00146中国税制自学考试大纲:

一、课程的对象和性质

本课程是金融学的专业选修课,是金融学专业各方向的学生在完成财政学理

论教学的基础上,为进一步提高税收理论水平、实务操作能力和理财能力而开设

的选修课。

二、课程的教学目的和要求

在完成本课程的教学后,学生应系统掌握税收的基本理论知识,如税制要素

理论、税制结构理论,熟练掌握现行税种的基本要素和主要税种应纳税额的计算,

一般了解各税种的其它要素。

三、理论教学内容与基本要求(含学时分配)

第一章 税制理论

教学要求:本章主要介绍税制概念、要素、分类和结构等税收基本理论知识,

使学生对税制基本理论有全面而深入的理解,为全课程的学习打下必要的基础。

课时安排:3课时

第一节 税收制度的概述

要点:税制的概念;税制的法律级次。

第二节 税收制度的构成要素

要点:纳税人;征税对象;税率;纳税环节;纳税时间;纳税地点;特殊条

款。

第三节 税收制度的分类

要点:按征税对象分类;按计税依据分类;按计税价格和税收的关系分类;

按征管权限分类;按征管体系分类;按税收负担是否转嫁分类等。

第四节 税制结构

要点:税制结构的概念;税制结构的分类;中国税制结构的建立和发展。

第二章 增值税(8学时)

教学要求:学习掌握增值税的基本理论;重点掌握增值税的基本要素和应纳

税额的计算;掌握出口货物退(免)税制度;了解增值税的其它要素和专用发票

管理。

第一节 增值税概述

要点:增值税的概念;增值税的类型;增值税的特点和优点;增值税和其它

流转税的配合。

第二节 增值税的基本内容

要点:增值税的纳税人、征税范围、税率;增值税应纳税额的计算;增值税

的起征点和免税规定;增值税专用发票管理。

第三节 出口货物退(免)税制度

要点:出口货物退(免)税的意义;出口货物退(免)税制度的基本内容。

第三章 消费税(2学时)

教学要求:通过学习掌握消费税的基本理论,重点掌握消费税的基本要素和

应纳税额

计算,了解消费税的其他要素。

第一节消费税概述

要点:消费税的概念;消费税的特征;消费税的分类。

第二节消费税的基本要素

要点:消费税纳税人;消费税征税范围;消费税税目、税率。

第三节消费税的计算和缴纳

要点:消费税计税销售额的确定;消费税应纳税额的计算;消费税税款的缴

纳。

第四章 营业税(2学时)

教学要求:学习掌握营业税的基本理论,重点掌握营业税的基本要素、营业

税应纳税额的计算和营业税的优惠,了解营业税的其他要素。

第一节营业税概述

要点:营业税的概念;营业税的特点。

第二节营业税的基本要素

要点:营业税纳税人;营业税征税范围;营业税税率。

第三节营业税的计算和缴纳

要点:营业税计税依据的确定;营业税应纳税额的计算;营业税税收优惠;

营业税的缴纳。

第五章 关税(2学时)

目的和要求:学习掌握关税的基本理论,重点掌握关税的基本要素和关税税

额的计算,一般了解关税的减免和缴纳。

第一节关税概述

要点:关税的概念;关税的特点;关税的分类;关税政策;海关税则。

第二节关税的基本内容

要点:关税的纳税人、征税对象和税率;关税的完税价格;关税税额的计算;

关税的减免;关税的缴纳。

第六章 企业所得税(4学时)

教学要求:学习掌握企业所得税的基本理论,重点掌握企业所得税的基本要

素、企业所得税应纳税额的计算,一般了解企业所得税的优惠、缴纳、外商

投资企业和外国企业所得税。

第一节企业所得税概述

要点:所得税的概念;所得税制度建设中的问题。

第二节企业所得税的基本要素

要点:企业所得税纳税人;企业所得税征税范围;企业所得税税率。

第三节企业所得税的计算和缴纳

要点:应纳税所得额的确定;企业所得税应纳税额的计算;企业所得税的减

免规定;企业所得税的缴纳。

第七章 个人所得税(3学时)

教学要求:通过学习重点掌握个人所得税的基本要素、个人所得税应纳税额

的计算,一般了解企业所得税的优惠、缴纳。

第一节个人所得税概述

要点:我国个人所得税的制度的建立;现行个人所得税的特点。

第二节个人所得税的基本要素

要点:个人所得税纳税人;个人所得税征税对象;个人所得税税率。

第三节个人所得税的计算和缴纳

要点:个人所得税应纳税额的计算;个人所得税的减免优惠;个人所得税的

缴纳。

第八章 资源课税(3学时)

目的和要求:通过学习掌握资源课税的基本理论,重点掌握各资源税的基本

要素和土地增值税应纳税额的计算,了解各资源税的其它要素和有关的减免

规定。

第一节土地增值税

要点:土地增值税的概述,土地增值税的基本要素,土地增值税应纳税额的

计算,土地增值税的减免和缴纳。

第二节资源税

要点:资源税的概述,资源税的基本要素,资源税应纳税额的计算,资源税

的减免和缴纳。

第三节城镇土地使用税

要点:城镇土地使用税的纳税人、征税对象、税率和其它要素。

第四节耕地占用税

要点:耕地占用税的纳税人、征税对象、税率、减免和缴纳。

第九章 财产课税(2学时)

目的和要求:通过学习掌握财产课税的基本理论,重点掌握各财产税的基本

要素和应纳税额的计算,了解各财产税的其它要素和有关的减免规定。

第一节房产税

要点:房产税的概述,房产税的基本要素,房产税应纳税额的计算和减免优

惠。

第二节契税

要点:契税的概述,契税的基本要素,契税应纳税额的计算、减免和缴纳。

第十章 行为课税(2学时)

目的和要求:通过学习掌握行为课税的基本理论,重点掌握各行为税的基本

要素和印花税应纳税额的计算,了解各行为税的其它要素和有关的减免规

定。

第一节车辆购置税

要点:车辆购置税的概述,车辆购置税的基本要素。

第二节印花税

要点:印花税源税的概述,印花税的基本要素,印花税应纳税额的计算,印

花税的减免和缴纳。

第三节车船使用税

要点:车船使用税的纳税人、征税对象、税率、应纳税额的计算和减免优惠。

第四节城市维护建设税

要点:城市维护建设税的概述,城市维护建设税的基本要素,城市维护建设

税应纳税额的计算,城市维护建设税的退税及减免和缴纳。